静岡のファイナンシャルプランナー、住宅ローン相談・住宅購入専門FPが住宅ローン返済11年目が家計の危機についてお伝えしますね。

「13万円かあ…」今年買い替えた掃除機、洗濯機の合計額。どちらも使用期間は約10年。家電製品の買替えは地味に痛い出費です。当然ながら家を建てたあとにも様々な出費がやってきます。

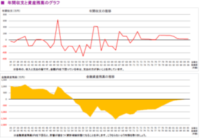

今後の収入と今後の様々な支出を加えて家計に適正な購入予算がわかるマイホーム予算診断。マイホーム予算診断を行うと現時点で予測できる家を買ったあとの未来までの貯金残高額の目安がわかります。

結果は「将来まで貯金残高が0にならない家計」または「途中で貯金がマイナスになっていずれ破綻してしまう家計」のどちらか。

「将来まで貯金残高が0にならない家計」は家を買ったあとも収入と支出のバランスが取れている家計。一時的に赤字になる年はあっても老後になってもお金の不安を抱えずに豊かに暮らすことができます。

対して、「途中で貯金がマイナスになって破綻してしまう家計」は収入より支出の方が多い。いわゆる使いすぎの家計。将来、何かしらのタイミングで貯金が底を尽きてしまう結果になる相談者さんも半数近くいます。

家計が赤字になる可能性が高いのは「子どもの大学進学の期間」と「65歳など退職後に収入が一気に減ったとき」の人生の谷底と言われる時期。

でも、子どもの大学進学を迎える前に。具体的には家を買ってから11年目が最初の危機で収支が悪化する家計が出てきます。

今回はなぜ、「住宅ローン返済11年目が家計の危機なのか?」5つの理由について解説していきますね。

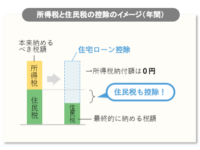

『住宅ローン減税が終わる』

年末の住宅ローン残高に応じて所得税や住民税の戻りがある住宅ローン減税という制度。初年度は確定申告、2年目以降は年末調整の手続きによって税金の戻りがあります。

10年の住宅ローン減税期間が終わると税金の支払いが増えます。消費税5%、8%時代の購入者の減税期間は10年、消費税10%での購入者の減税期間は13年。(中古住宅は10年)

ローン借入額、年収、住宅の性能、新築か中古か?などで減税される金額は異なります。ざっくりですが毎年、数十万円あった税金の戻りが減税期間が終わると一切なくなるのです。

今後は減税期間中に受けていた額をそのまま支払うことに。年間で数十万円あった減税金額を今後負担するということは給料の手取額が減るということなのです。

『メンテナンス費用がかかる』

戸建ての場合は外壁の張替え、屋根のメンテナンスなどの大きい費用から諸々の小さい費用まで。建築する地域の環境、施工技術などの当たりハズレもありますが短いと10年~15年でメンテナンス費用が必要です。

例えば、ひび割れなどの外壁費用の小さいものだと約10万円~20万円、全体の外壁塗装となると安くても100~150万円。

他にもキッチンの水栓やLED電球の交換、エアコンや家電の買替えなどの寿命も10年前後。メンテナンス費用と家電の買い替え費用等も合わせて今から11年後に約200万円は見積もっておく必要があります。

『火災・地震保険の更新』

2022年10月以前は火災保険の契約は最長で10年間。2022年10月以降から最長で5年間に変更。地震保険は最長5年。つまり、家を建てて11年目には火災保険・地震保険の更新も必要です。

毎年の自然災害による保険金の支払い負担で火災保険は定期的に値上げ中。支払い金額は建物金額や住宅性能で変わります。

更新するのがわかっていても。数か月前に「更新のお知らせ」が届いて最低でも数十万円を支払わないといけないのは地味に痛い出費です。

『教育費が増える』

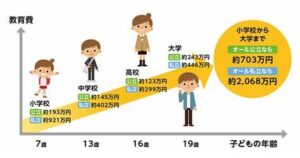

住宅購入時に0歳~3歳だったお子さんも11年後は中学生前後で14年後なら中3前後。最初に子どもの学費が急激にかかるタイミングは中3です。小学校から継続している習い事や塾に加えて。

中3の「高校受験」のタイミングで毎月の塾代に加えて夏期講習や冬期講習でかかる費用はかなりのもの。多くの家庭で11年目、13年目のお子さんが中学生以降になる教育費の負担増はイメージしておく必要があります。

特に教育費はなんとなくの金額ではなくて。事前にどのタイミングでどのようなお金がかかるのか?を知ってから計画的に貯めていく必要があります。なぜなら、教育費が一番貯められる時期は小学生までの間だからです。

『住宅ローン金利上昇の返済増』

「あなたの年収ですと〇〇〇〇万円まで借りられます!」「住宅ローンの返済は月〇〇万円まで大丈夫です!」など。

多くの人にあてはまるのですが。住宅ローンをあなたが「返せる額」ではなく「借りられる額」で決めてしまう。今支払っているの家賃との単純な比較だけで決めてしまうなど。確かに今は払えるから大丈夫でしょう。

でも、11年後14年後には子どもの成長と共に今とは比べ物にならないくらい様々な支出が増えています。

変動金利の選択者はそのとき今より金利が上がっていれば当然、住宅ローン返済額も増えます。返済が1~2万円増えただけでもその他の支出増で家計に与える影響はかなり大きいです。

『10年後の家計をイメージしよう』

住宅ローン返済は35年の長い道のり。35年だけではなくてローン完済後の老後、40年50年先から逆算して家計のことはしっかりと考えないといけないのですが…。先過ぎてイメージができないですよね。

でも、少なくともまずは10年先までイメージしておくことが重要です。まとめると11年後には、

- 住宅ローン減税が終わる

- メンテナンス費用がかかる

- 火災保険・地震保険の更新

- 教育費がかかってくる

- 住宅ローン金利上昇の返済増

など。家を建てる前にファミリーカーなどに買い替えていれば11年後にはクルマの買換え時期。新車購入なら200万円300万円以上の支出。その後も様々な支出が続々とやってきます。11年後は消費税も10%以上でしょう。

「毎年、給料もボーナスも順調に上がっていく」「体調も万全で病気ひとつしない」「奥さんが仕事を辞めず定年まで会社員で働き続ける」「会社の業績も右肩上がり」「親も元気で介護の心配もない」など。

あらゆる状況が好転していて収入アップがずっと続くならお金の心配はいらないかもしれません。でも、何かしらの理由で働けなくなったら?収入が下がったら?収入は下がっても毎月の支出も定期的な支出もやってきます。

「年収の〇倍まで借りられます!」という住宅営業マン、「年収に対していくらまで借りられます!」という銀行側。住宅ローンにおいて「借りられる額」で借りるのは大間違い。できるだけ多く貸したいという貸し手の都合。

住宅ローン返済で重視すべきは収入(年収)より支出。「借りられる額」ではなく「返せる額」です。10年後20年後30年後も。もし、収入が減ったとしても家計の負担なくローンを返していけるか?

あなたは11年後にやってくる様々な支出を今からイメージできていますか?あなたの家計は最初の危機に耐えられるでしょうか?